2022.12.20 お金の教室

お金の教室№28 積立をするなら「本気の積立」を

積立投資信託は「下がって戻っただけでも利益が出る不思議」が魅力

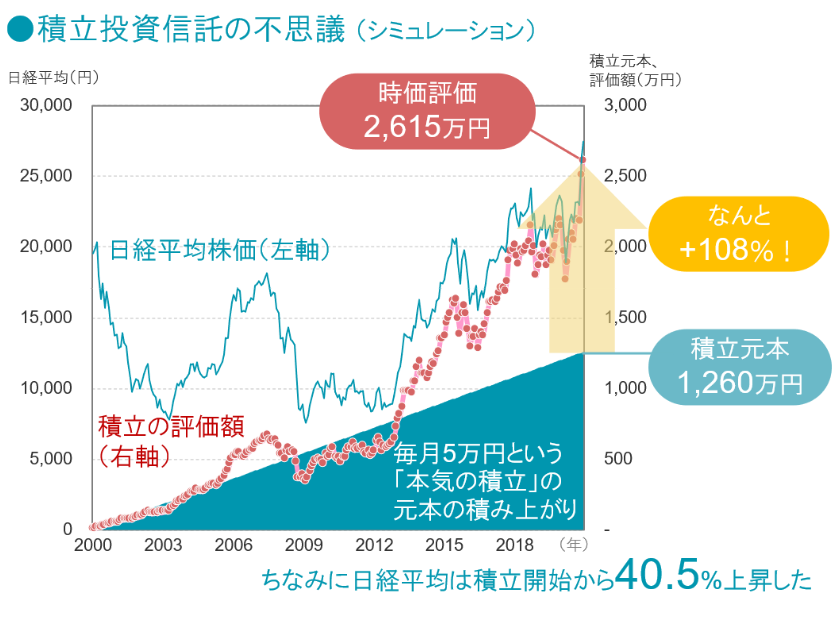

下のシミュレーション結果には驚かされます。

- 日経平均株価が約2万円の時に毎月5万円の積立投資信託を始め、2度の大きな下落を経て結果的に約20年後の日経平均株価は約40%上昇した水準(約2万8千円)である一方で、

- 続けてきた積立投資信託の時価評価額は積立した元本に比べて108%もプラスでした。 これはひとえに、相場が下落して株価が安い時に、低い基準価額(投資信託の値段)で投資信託の口数をより多く「ため込んで」きたことが、ここ数年の相場上昇時に効果を発揮した状態だと言えます。

- また、毎月の積立が「本気の積立」と言える月5万円であったことで、このケースではシミュレーションの終了時点で2,600万円以上の価値を手にしていることになり、相場の下落時にも積立を止めずに踏ん張って続けたことが十分に報われています。

- 期間:2000年1月末~2020年12月末

- 各月末の日経平均株価に定額積立をしたと仮定したシミュレーションです。税金・手数料等は考慮していません。

- 資産運用に関する考え方を示すことを目的としたものであり、特定の商品の利回り等を保証・示唆するものではありません。

- 信頼できると判断したデータをもとに日興アセットマネジメントが作成

- データは過去のものであり、将来を約束するものではありません。

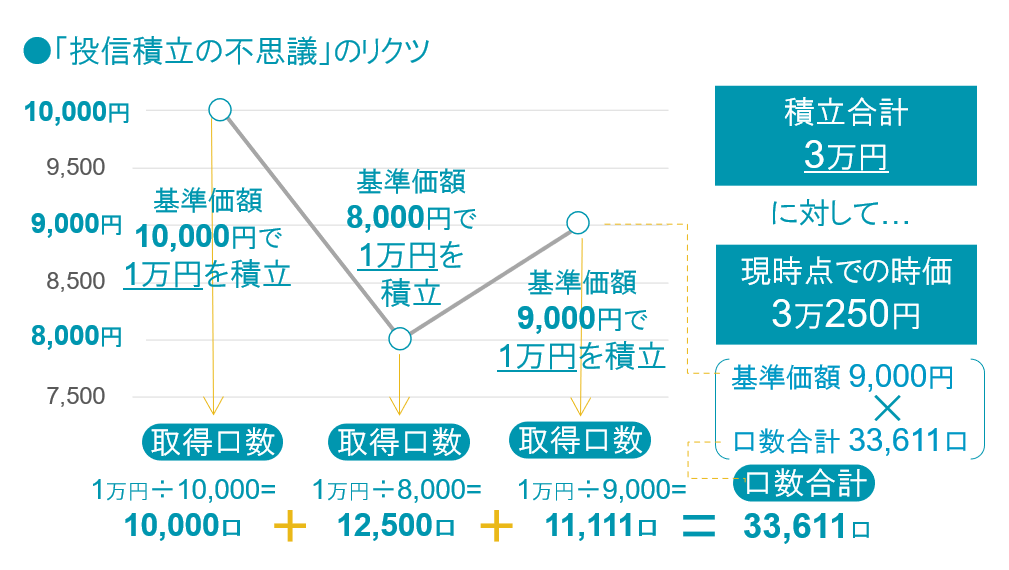

下図で示す「『積立投資信託の不思議』の理屈」の概念図においても、基準価額が下がっているのにも関わらず、積立投資信託は利益が出ていることが確認できます。

もちろん「基準価額が下がったタイミングでも購入し、全体の口数が増えた後に基準価額が上がっている」ことがポイントであり、積立投資信託が「必ず利益を生み出す魔法の仕組み」などではないことには十分ご注意ください。

- 基準価額は1万口当たりで表示する慣習があるため、取得口数を求める際には最後に10,000を掛けます。

- 手数料を考慮していません。

一方、「一括買い(一度にまとまった金額分を買うこと)の方が良いか、それとも積立の方が良いか」という、買い方の手法としての優劣は議論をしても意味がありません。

もし、買った後にずっと上がっていくのなら、最初に「ドン」と買う方が良いに決まっているからです。

積立投資信託とは、投資手法の優劣で選ぶものではなく、今「ドン」とまとまった投資をするお金はないけれども、将来に向けてコツコツ頑張りたい人が選ぶ方法であり、投資手法の優劣を論じること自体がそぐわないのです。

重要なことはひとつだけです。積立を続けている途中で必ず訪れる相場の下落時に、「基準価額下がっても嬉しい仕組みなのだから」「基準価額が上がるのは、口数がしっかり溜まったずっと先で良いんだ」と、将来膨れ上がるだろう価値のために我慢して、積立を止めないことです。

- 出典:日興アセットマネジメント「ラクによめる楽読Basics(ラクヨミベーシック)」

- 本お知らせは、あしぎんマネーデザインが投資信託の仕組みについてお伝えすること等を目的として作成したものであり、特定商品の勧誘資料ではありません。なお、掲載している見解は当コラム作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

- 投資信託は、預金ではなく、預金保険の対象ではありません。

- 投資信託は、設定・運用を投信会社が行う商品です。

- 投資信託の運用による損益は、投資信託を購入されたお客さまに帰属します。

- ご購入いただいた投資信託は、投資者保護基金の対象ではありません。

- 一部の投資信託には、信託期間中に中途換金できないものや、特定日にしか換金できないものがあります。